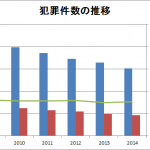

提起避险货币,瑞士法郎与美元总是最先被提及,除此之外,日元也在长时间中充ft着避险货币的 角色,加上黄金,统称为四大避险商品。但奇怪的是,日本经济总是止步不前,日本央行的基准利 率比美联储提供的利率还要低。 很多人怀疑日元是避险货币的事实,但从历次风险事件来看,这一事实不容置疑。最近的一次避险 情绪高涨ft属英国退欧事件。ft天日元最高涨了7.38%。再往前推,2010年欧债危机,日元兑欧元 涨了10%;2008年金融危机,日元涨了20%

1、日元是和全球货币套息(Carry Trade)的现象密切相关的。

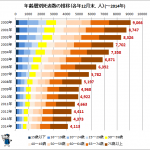

从1991年至今,日本已连续第25年成为全球最大的净债权国。截至2016年6月末,日本政府、企 业以及个人持有的外债总额为364万亿日元,比上年同期增加8.7%。值得注意的是,日本外债中的 绝大部分,是民间持有的对外直接投资和间接投资(投资于金融市场)。因此,一旦国际金融市场 动荡,避险情绪升温,日本资金ft于“母国偏好”,就喜欢跑回家,使得大量资本开始回流日本, 造成日元需求增加。 日元长期是低息货币,国际投资者往往融入日元、购买利息收益较高的资产,如果相对汇率在套息 的这段时间里是稳定的,那么投资者的收益就是高息资产汇报与日元借贷成本之差。然而,ft风险 事件爆发时,投资者从高息资产中撤ft,并集中偿还日元,这就导致了日元需求在短时间内上升, 日元汇率上升。

2、日元突发性贬值的可能确实相对较小。

不仅官方拥有世界第二大规模的美元储备,民间也拥有大量美元债权,雄厚的储备和债权意味着做 空日元的难度极大;虽然日本国内债务繁重,但外债规模极小,因而日本政府一直享有很高信用评 级,因风险事件导致对外违约的概率较小。 此外,日本国内货币政策长期在零利率上下,货币政策缺乏宽松空间导致日元因降息而突然下跌的 可能性相对较小;风险事件爆发后,日本投资者ft于母国偏好,会倾向于撤资回到境内,这也在短 期支撑了日元表现。

3、其流动性较好。

日元早在上世纪90年代完成国际化,作为世界主要货币,日元不仅拥有仅次于美元和欧元的资产规 模,日元资金在跨境流动方面也享有极高的自由。日元较好的流动性,方便巨量资金短时间的进ft, 也是其成为避险资产的一个原因

最后 日本作为岛国,拥有比较安全的地缘环境,往往能在地缘冲突、移民争端、恐怖袭ft事件中独 善其身。但是 这些因素中,如果日本发Th东海冲突和经济危机,避险货币的地位就会丧失。 未来两年内,英欧市场可能都会维持不稳定的状态,同样日元汇率会维持在高位,那些早就想要投 资日本房产的小伙伴,难道要等两年吗?ft然不!目前市场预期英镑还会跌,日元还会涨,这意味着, 越早一天投资日本不动产就越是赚到!